4 Août 2017

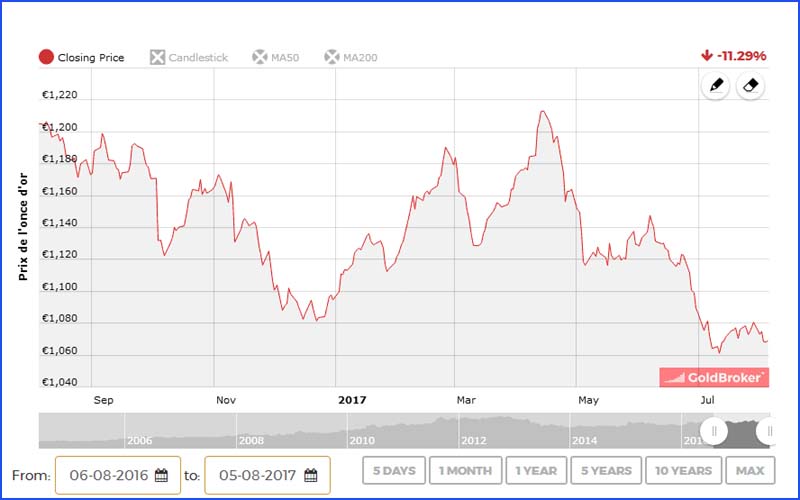

Nous voici au cœur de l’été, au beau milieu du chassé-croisé des vacances. Il y a tout juste 1 an, le 4 août 2016, le cours de l’or affichait 1222,95€ l’once troy. Comme le montre la courbe ci-après, le voilà désormais à 1069,15€ (4 août 2017). L’once de métal jaune a donc perdu 153,80€ en 1 an, soit 12,6%. Y a-t-il péril en la demeure pour autant ?

Le cours de l’or est au plus bas depuis 1 an (4 août 2017)

Bien sûr que non ! Que les investisseurs de l’été 2016 se rassurent, leur placement est toujours un bon placement, malgré cette perte relative d’une dizaine de %. Si vous regardez la courbe, vous constaterez des variations importantes sur la période, avec des remontées qui ont pratiquement égalées le cours de l’été 2016 (1213,51€ le 4 Avril 2017 par exemple).

Quant aux investisseurs du 1 Janvier 2017, ils sont pratiquement retombés à leur cours d’acquisition (1094,60€/once), après l’embellie passagère du 1er trimestre.

Alors pourquoi cette baisse ? Selon le CMO (Conseil Mondial de l’Or) , elle serait due à une chute significative (10%) de la demande mondiale en or au 2ème trimestre 2017, une chute liée pour l’essentiel au désintérêt des investisseurs américains.

Toujours selon le CMO, ce désintérêt serait lié à l’effet post-élection de Trump, les investisseurs US se débarrassant des « ETF or » (*) qu’ils avaient acquis en masse courant 2016, quand l’élection américaine était pour le moins incertaine.

Note (*) : Pour rappel un « ETF or » est un « Exchange Traded Fund », un titre papier dont le cours reflète celui du métal jaune. Contrairement à l’or physique, l’ETF n’a pas de valeur intrinsèque, ce qui peut présenter un avantage en temps normal (l’investisseur n’a pas à acquérir pièces ou lingots), mais qui peut vite devenir un danger en cas de crise majeure, les ETF risquant de devenir une coquille vide.

Inutile de vous préciser l’usage que les américains ont fait de cette vente d’ETFs ? Pour l’essentiel ils se sont rués sur les valeurs boursières, faisant grimper les principaux indices à des montants stratosphériques. C’est ainsi que le Dow Jones, le plus ancien indice boursier de la planète, a allégrement dépassé les 22000 points le 2 Août 2017, un record inégalé à ce jour, record dont Trump s’est ‘presque’ attribué la paternité via l’un des ces innombrables tweets :

« Stock Market could hit all-time high (again) 22,000 today. Was 18,000 only 6 months ago on Election Day. Mainstream media seldom mentions!

— Donald J. Trump (@realDonaldTrump) 1 août 2017 »

De nombreux analystes commencent à s’inquiéter du montant record de ces valorisations boursières. En effet, à presque 1 an du dixième anniversaire de la chute de Lehman Brothers (15 Septembre 2008) la dette mondiale n’a fait qu’empirer et le risque d’un nouveau krach ne fait que croître. Mais contrairement à ce qui s’est passé lors de la crise des subprimes, les réserves fédérales de la planète (FED, BCE, BoJ,.) ne disposent plus de bras de levier suffisants, leurs taux directeurs étant toujours à zéro (Europe, Japon), voire très proches de zéro (USA).

Et ce ne sont pas les 3 petits relèvement de taux de la FED, (intervenus respectivement en Décembre 2016, Mars et Juin 2017), portant les taux directeurs US à un bien maigre matelas de 1,25% (**) qui permettront cette fois à Janet Yellen de sauver l’économie US et encore moins l’économie mondiale.

Note (**) : Pour mémoire, les taux directeurs US étaient à 5,25% à la veille de la crise des subprimes (2007) et leur tassement brutal à 0,25% (dés décembre 2008) avait permis à Ben Bernanke, le directeur de la FED de l’époque, d’éviter un krach boursier, et plus tard, de faire le lien avec une politique de rachat de titres très accommodante (3 plans de Quantitative Easing, rien que pour les USA), limitant ainsi les effets de la récession.

Mais à l’arme des taux, qui ne pourra donc pas être sollicité à la prochaine crise (ni par les USA, ni par l’Europe dont les taux sont toujours à zéro), viennent s’ajouter les effets dévastateurs des politiques monétaires accommodantes des banques centrales, la BCE de Mario Draghi, ayant pris le relais de la FED pour l’ingestion massive de liquidités dans la zone Euro.

Conséquences : la dette mondiale du secteur non financier aurait quasiment doublée depuis 2008, selon un rapport du FMI publié en Janvier 2017 !

Lorsque la bulle éclatera (la seule question restante est de savoir quand ?), le marché action s’effondrera et l’or redeviendra, une nouvelle fois, la valeur refuge par excellence.

En ce début du mois d’août 2017, le cours du métal précieux est au plus bas depuis 1 an. C’est donc le moment d’acheter votre stock de précaution. Rappel : faite l’acquisition exclusive d’objets physiques (pièces ou lingots) que vous prendrez soin de stocker en dehors du système bancaire. Vous trouverez l’offre la plus complète de pièces et lingots chez le courtier Or.fr (ex GoldBroker).

RSS Feed

RSS Feed Twitter

Twitter Posted in

Posted in